Como ya sabes, hace pocos días la Reserva Federal (Fed) subió los tipos de interés un cuarto de punto hasta 0,25%. Este movimiento del organismo monetario viene siendo esperado por el mercado desde finales del año pasado. Dicha medida supone todo un acontecimiento monetario porque han pasado unos nueve años desde la última vez que la Fed subió los tipos de interés.

Desde el principio del nombramiento de Yellen he mostrado bastante respeto por ella, algo que no tengo por Bernanke ni por Greenspan, sus antecesores. Dicen que cuando Bernanke decidió emprender su casino monetario a gran escala con sus QEs, Yellen no estaba de acuerdo. Con la excusa de una crisis que no era otra cosa que evidenciar los excesos acumulados, Bernanke multiplicó por más de 4 veces el balance de la Fed (de unos $900Billions a unos $4 Trillions). Es decir, sustituyó la solvencia que debía tener el sistema por el dinero fácil, y hasta se ha permitido escribir un libro y atribuirse méritos.

Greenspan no aplicó el QE pero rebajó recurrentemente los tipos de interés hasta fomentar burbujas. Por ejemplo, cuando reventó la burbuja puntocom, en el año 2000, bajó los tipos hasta el 1% y los mantuvo durante tiempo, lo que fue pan hoy y hambre para mañana. Con ello, ayudó a la recuperación económica de la banca y las TMTs (tecnología, telecomunicaciones y media) pero sembró el exceso en el crédito al consumo y en el inmobiliario, que inflaron otra burbuja.

Soy condescendiente con Yellen porque sé que le toca salvar a su equipo cuando queda un cuarto de hora de partido y pierde por goleada. Yellen quiere normalizar los tipos de interés, que podríamos definir como llevar los tipos al 2-2,5%. En mi opinión, tiene una tarea imposible y te explico por qué.

La economía estadounidense, aunque es la menos mala de la clase mundial, nunca ha llegado a recuperarse de forma sana y sostenible. La recuperación económica actual de EEUU es probablemente la más frágil y mediocre de su historia reciente, porque se ha sustituido ajustes necesarios por regalos contables y monetarios. En consecuencia, dudo que dicha economía pueda soportar unos tipos de interés normalizados. Por ello, dudo que Yellen consiga subir los tipos mucho más. De hecho, si llega al 1%, yo le daría un premio.

Otro motivo por el que Yellen no podrá subir mucho los tipos es porque no le dejarán. Sólo esta ridícula subida ya ha empezado a acarrearle problemas de imagen. Los críticos empiezan a tocar los tambores de guerra, especialmente aquellos que más se han beneficiado del dinero casi gratuito (y no son los ciudadanos ni las pequeñas empresas). A continuación te resumo algunos de los principales enemigos con los que se va a encontrar en su camino por hacer lo correcto frente a lo conveniente para el establishment:

- Las grandes corporaciones. Empiezan a oírse declaraciones de CEOs de grandes multinacionales criticando las subidas de tipos porque encarecen la financiación y dificultan las exportaciones por la apreciación del dólar (algo que suele acompañar a la divisa que sube los tipos de interés). Eso lo dicen los mismos CEOs que sí han podido financiarse baratísimo, una ventaja competitiva frente a las pequeñas empresas regalada desde los despachos oficiales.

- La banca. A la banca le benefician los movimientos de tipos porque no aplican en el mismo instante dicho cambio a sus activos y a sus pasivos. Por ejemplo, a depósitos y a créditos. Aunque unos tipos más altos beneficiará a algunos negocios bancarios que se han visto ahogados por los tipos a 0%, cuando se resientan las bolsas y otros mercados financieros les generará importantes pérdidas en algunos negocios y en sus participaciones empresariales. Por ello, la banca criticará las subidas de tipos si la bolsa corrige con cara y ojos.

- La bolsa. Tras vivir muy cómoda durante seis años con regalos oficiales, además del apoyo natural que le da una recuperación económica, empezará a resentirse si los tipos de interés suben de forma relevante. En ese momento, las turbulencias financieras meterán mucha presión mediática y política sobre Yellen para que deshaga el camino andado. En vez de culpar a Bernanke por inflar esa burbuja monetaria culparán a Yellen por intentar desinflarla, algo que, por cierto, es imposible. Las burbujas no pueden desinflarse, o se siguen inflando (mientras sigue entrando el confiado dinero) o revientan (cuando la mayoría advierte que se ha terminado la fiesta subvencionada oficialmente y huyen para que sea otro quien sufra el ajuste a la baja).

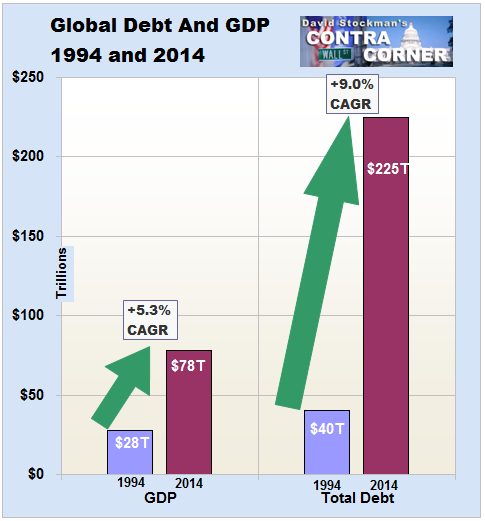

- El gobierno de EEUU. Antes de la crisis la deuda pública rondaba el 60% del PIB. Hoy supera ligeramente el 100%. Los tipos bajísimos han sido cómplices de esa barbaridad y, dado que a los gobernantes nunca les basta con gastar SOLO lo que ingresan, eso va a ir a más. Las subidas de tipos encarecerán refinanciar esa deuda y financiar la nueva que, sin duda, vendrá.

- Otros gobiernos. En un mundo globalizado el dinero fluye de un país a otro. Los tipos muy bajos hicieron que muchos países y empresas se endeudaran en dólares porque el tipo era bajo. Hoy, con el dólar apreciándose, esa deuda vale mucho más, lo que dificulta pagarla.

En resumen, Yellen será la heroína de nuestra época, la salvadora, aunque sin éxito posible ni reconocimiento. Bernanke también fue la heroína de nuestro tiempo, pero otro tipo de heroína: la de la dependencia de los excesos y los favoritismos monetarios.